DEVIZAHITEL KOCKÁZATOK-MINDENKI TUDOTT MINDENT, CSAK A HITELFELVEVŐNEK NEM SZÓLTAK!

[good_old_share]

A „deviza”-hitelek kockázataival kapcsolatban egy fontos bizonyítékra hívták fel a figyelmünket, amely még 2009-ben keletkezett. A bizonyítékot maga a Magyar Nemzeti Bank szolgáltatta.

Az történt ugyanis, hogy a portfolio fórumán 2009. július 01.-én megjelent egy bejegyzés "Ami a devizahitelek mögött van – Kérdezze az MNB szakértőit!" címmel, ahol az érdeklődők kérdéseket intézhettek az MNB szakértőihez.

A válaszok pedig megérkeztek és azok magukért beszélnek.

Az MNB által adott válaszok egyértelműen tisztázzák, hogy a devizahitelnek nevezett „terméket”, az ügyfél tudta nélkül szintetikus határidős pozíció előállításával generálták, és a hitelkihelyezések egy részét a bankok forint forrásból finanszírozták!

És akkor most nézzük, hogy mit is mondott a Kúria? "Ha a pénzügyi intézménytől kapott nem megfelelő tájékoztatás vagy a tájékoztatás elmaradása folytán a fogyasztó alappal gondolhatta úgy, hogy az árfolyamkockázat nem valós, vagy az őt csak korlátozott mértékben terheli, a szerződésnek az árfolyamkockázatra vonatkozó rendelkezése tisztességtelen, aminek következtében a szerződés részlegesen, vagy teljesen érvénytelen."

Ezek után már csak egy kérdésünk van: mi a jó büdös fenére kell még várnia a „deviza” károsultaknak??? Mivel az MNB-n keresztül a Magyar Állam is tisztában volt azzal, hogy a bankok milyen módon állították elő ezeket a hiteleket, valamint ismeri a Kúria ide vonatkozó döntését, és tudja, hogy a károsultak nem kaptak megfelelő tájékoztatást a kockázatokról, mi a fenére vár még a kormány, miközben az utcára hajítják a becsületes Magyar embereket ???

Alább szó szerint idézzük a Portfolio forumán (jelen pillanatban még) olvasható tájékoztatót:

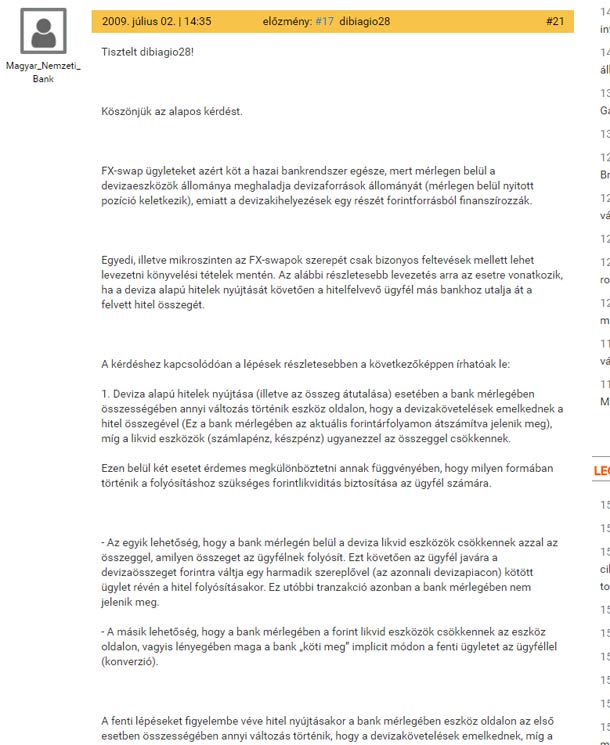

Köszönjük az alapos kérdést.

FX-swap ügyleteket azért köt a hazai bankrendszer egésze, mert mérlegen belül a devizaeszközök állománya meghaladja devizaforrások állományát (mérlegen belül nyitott pozíció keletkezik), emiatt a devizakihelyezések egy részét forintforrásból finanszírozzák.

Egyedi, illetve mikroszinten az FX-swapok szerepét csak bizonyos feltevések mellett lehet levezetni könyvelési tételek mentén. Az alábbi részletesebb levezetés arra az esetre vonatkozik, ha a deviza alapú hitelek nyújtását követően a hitelfelvevő ügyfél más bankhoz utalja át a felvett hitel összegét.

A kérdéshez kapcsolódóan a lépések részletesebben a következőképpen írhatóak le:

1. Deviza alapú hitelek nyújtása (illetve az összeg átutalása) esetében a bank mérlegében összességében annyi változás történik eszköz oldalon, hogy a devizakövetelések emelkednek a hitel összegével (Ez a bank mérlegében az aktuális forintárfolyamon átszámítva jelenik meg), míg a likvid eszközök (számlapénz, készpénz) ugyanezzel az összeggel csökkennek.

Ezen belül két esetet érdemes megkülönböztetni annak függvényében, hogy milyen formában történik a folyósításhoz szükséges forintlikviditás biztosítása az ügyfél számára.

– Az egyik lehetőség, hogy a bank mérlegén belül a deviza likvid eszközök csökkennek azzal az összeggel, amilyen összeget az ügyfélnek folyósít. Ezt követően az ügyfél javára a devizaösszeget forintra váltja egy harmadik szereplővel (az azonnali devizapiacon) kötött ügylet révén a hitel folyósításakor. Ez utóbbi tranzakció azonban a bank mérlegében nem jelenik meg.

– A másik lehetőség, hogy a bank mérlegében a forint likvid eszközök csökkennek az eszköz oldalon, vagyis lényegében maga a bank „köti meg” implicit módon a fenti ügyletet az ügyféllel (konverzió).

A fenti lépéseket figyelembe véve hitel nyújtásakor a bank mérlegében eszköz oldalon az első esetben összességében annyi változás történik, hogy a devizakövetelések emelkednek, míg a deviza számlapénz csökken, míg a másik esetben a devizakövetelések emelkednek, a forint számlapénz csökken.

2. Az FX-swap szerepének levezetéséhez azonban figyelembe kell venni azt is, hogy a hitelkihelyezések egy részét a bankok forint forrásból finanszírozzák, a folyósításhoz szükséges likviditást annak révén biztosítják.

– Az első esetben forintbetétekből származó forintlikviditást devizára kell váltania banknak, amit aztán egy ellenkező irányú spot ügylettel forintra vált az ügyfél javára a fent leírtaknak megfelelően. A forintlikviditás devizalikviditásra való konvertálására lehetőséget teremt az FX-swap spot lába. Az FX-swap spot lába a bank mérlegén belül jelenik meg. Ha ezt is figyelembe vesszük, akkor a következő történik: a bank forinttartozása nő a forrás oldalon, az elszámolási számla eszköz oldalon a forintbetét elhelyezésből adódóan, majd a bank forintszámlája csökken a devizaszámlája nő az FX-swap spot lábának köszönhetően az eszköz oldalon, majd a hitel nyújtást követően csökken az devizaszámla-pénz, emelkedik a devizakövetelés; így összességében devizakövetelés áll szemben forinttartozással. Az ebből adódó árfolyamkitettséget pedig az FX-swap termin lábán keresztül fedezi le a bank. Az FX-swap termin lába mérlegen kívüli tételként jelenik meg. Így az FX-swap a szükséges devizalikviditás biztosításában és az árfolyamkockázat fedezésében is szerepet játszik.

Ne maradj le semmiről! Kattints és iratkozz fel a hírlevélre: http://www.civilkontroll.com/newsletter/

– A másik esetben a forintbetét elhelyezésből adódóan a forint számlapénz nő eszköz oldalon, a forinttartozás forrás oldalon, majd a hitel nyújtását követően összességében a forintszámla csökken, a devizakövetelés emelkedik, így ebben az esetben is devizakövetelés áll szemben forinttartozással. A banknak az ebből adódó árfolyamkitettségét le kell fedeznie: ezt szintetikus határidős pozíció előállításával végzi. Vagyis köt egy FX-swap ügyletet, amelynek spot lábát egy azzal ellenkező irányú azonnal devizapiaci (spot) ügylettel semlegesíti. Az FX-swap mérlegen kívüli lába pedig fedezi az árfolyamkockázatot. Ilyenkor az FX-swap ügylet az árfolyamkockázat fedezésében játszik szerepet.

Ha a hitelfelvevő ügyfél ugyanazon bankhoz tartozó partner betétszámlájára utalja át a felvett forint-összeget, akkor emiatt (forint)likviditási igény nem jelentkezik, de devizakövetelés áll szemben forinttartozással mérlegen belül, az ebből származó mérlegen belüli nyitott devizapozíciót szintén fedezni kell. Ezt szintetikus határidős pozíció előállításával éri el a bank: az FX-swap termin lába biztosítja a fedezést (ami mérlegen kívül jelenik meg), míg az FX-swap spot lábát ellentétes irányú azonnali devizapiaci ügylettel semlegesíti.

[good_old_share]

Figyelem! A Nemzeti Civil Kontroll egy határokon átívelő széles körű baráti közösség és nem „deviza”- hiteles érdekvédelmi szervezet!

Ennek ellenére arra törekszünk, hogy azok a hírek, vélemények, károsulti gondolatok, valamint jogászi, ügyvédi és pénzügyi szakértői vélemények, dokumentumok, bírósági ítéletek melyek a „fősodratú” médiában nem kapnak publikációs felületet, politikai és gazdasági nézetektől függetlenül nálunk megjelenjenek. Ezáltal is elősegítve a károsultak szélesebb információszerzésének lehetőségét.

A Nemzeti Civil Kontroll szerkesztősége a devizakárosultak részére nem ad, és soha nem is adott jogi tanácsokat, utasításokat és nem végez jogi képviseletet sem. Az oldalainkon fellelhető dokumentumok, olvasói gondolatok, ügyvédi, szakértői vélemények kizárólag azok szerzőjének véleményét tükrözik, melyet a szerkesztőségünkhöz a szerzők közlés céljából eljuttattak, illetve az internetes portálokon, vagy közösségi média felületeken bárki számára hozzáférhető forrásból származnak, melyeket oldalainkon másodközlésként megjelentetünk. Ezen dokumentumok és információk hasznosságát, vagy valóságtartalmát nem áll módunkban ellenőrizni. Természetesen ezek a dokumentumok, írások, illetve gondolatok szabadon felhasználhatóak, de a Nemzeti Civil Kontroll kizár minden felelősséget a felhasználásukból eredő esetleges károkért. Konkrét jogi probléma esetén kérjük, hogy forduljon ügyvédhez. FELHASZNÁLÁSI FELTÉTELEK, COOKIE HASZNÁLAT, GDPR-ADATVÉDELEM