Makkos Albert közgazdász:

Galileo Galilei az inkvizíciós bíróság hatására kénytelen volt visszavonni a föld forgására vonatkozó tanait, bár tudjuk, mégis mozog a föld.

Nem lenne szerencsés a devizahitelek vonatkozásában olyan döntést hozni, amelynél mindenki tudja, hogy a valóság nem egyezik meg a bírósági megítéléssel. Pedig sajnos ennek megvan az esélye.

Az Európai Unió bírósága kimondta, hogy akik külföldi pénznemben meghatározott kölcsönt vettek fel, képesnek kell lenniük értékelni annak gazdasági következményeit. Ha az emberek erre nem voltak képesek, akkor az felvetheti a szerződések érvénytelenségét. Pár kérdéssel el lehet dönteni az emberek felkészültségét.

Lényegi kérdés a svájci frank árfolyama. A tisztánlátás érdekében le kell írni, hogy a devizáknak két árfolyama van, az átváltási és a kamatárfolyam.

Hol és hogyan tudta a kölcsönfelvevő megnézni a svájci frank – szerződésével azonos időtartamú, mondjuk 20 éves – átváltás árfolyamának, és svájci frank kamatának árfolyamváltozását? Árfolyamdiagram nélkül Kosztolány, a híres tőzsdeguru nem hozna döntést. Honnan tájékozódhatott a kölcsönfelvevő arról, hogy ha a svájci frank árfolyama emelkedik, a tartozásállománya is nő?

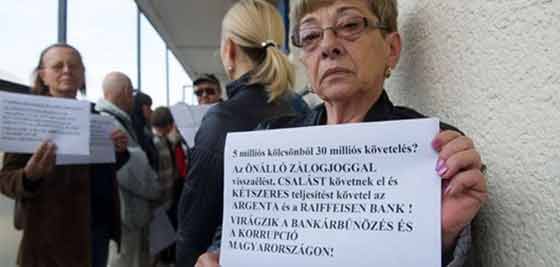

Tudta a kölcsönfelvevő, hogy a deviza alapú kölcsönnél árfolyam emelkedése miatt forintban akár ötszöröse is lehet a visszafizetendő összeg? Ezek a deviza alapú kölcsön gazdasági következményei. Tudhatták-e az emberek? Kellett volna-e erről tájékoztatást adni?

Vizsgáljuk meg azt is, hogy, akik döntenek, hogyan állnak a deviza alapú kölcsönök hatásainak ismeretével.

Kamatárfolyam

Hosszabb távú szerződések teljesítési ideje alatt előfordulhat – mint az nálunk is megtörtént – hogy a kamat változik. Annak érdekében, hogy ilyenkor ne kelljen a feleknek szerződést módosítani, előzetes kikötés esetén a pénzintézet módosítja a kamatot. Ez egy egyoldalú szerződésmódosítás, amit az egész világban így értelmeznek.

A bírósági gyakorlatban olyan ügyeknél, amelyeknek döntése más perekre is hatása lehet, az ítéletet bírósági határozatba (BH) foglalják. Az egyoldalú szerződésmódosításra már 9 évvel a deviza alapú kölcsönök előtt, 1995-ben hoztak határozatot. A BH1995.414 megfogalmazása:

„Természetszerűleg nincsen annak jogi akadálya, hogy bármelyik fél előzetes hozzájárulását adja a szerződés jövőbeli módosításához – úgy az ár, mint a díj tekintetében -, ennek érvényességéhez viszont az szükséges, hogy a felek megállapodjanak abban, hogy milyen körülmények megváltozása milyen vonatkozásban, illetve milyen mértékben szolgálhat a szerződésmódosítás alapjául anélkül, hogy a másik fél részéről újabb jognyilatkozatra lenne szükség. A polgári jogi jogviszony természetére figyelemmel az ellenérdekű fél egyoldalú

nyilatkozatra való felhatalmazása csak ilyen feltételek mellett lehet érvényes.” … „

A szerződésekbe vetett bizalom szenvedne súlyos sérelmet, ha az alacsony díjtétel mellett és erre tekintettel létrejött szerződésben kikötött díjat a jogosult akár többszörösére is felemelhetné anélkül, hogy az emelés feltételeiben az ellenérdekű féllel előzetesen megegyezne.

Egyértelmű, hogy amennyiben a díj jövőbeli emelésének feltételei, körülményei, mértéke a másik szerződő fél előtt ismeretesek és ezek tudomásulvételével járul hozzá a szerződés jövőbeli módosításához, ez esetben az alperesi bank részéről valóban elegendő lenne a felperes értesítése a díj módosítására okot adó körülmények bekövetkezéséről és az ehhez igazodó díj módosításáról. Ennek hiányában viszont a szerződés az alperes részéről egyoldalúan nem módosítható;”

Nézzünk egy példát, hogyan kell a devizakamatot figyelembe venni. A deviza alapú szerződések idején a svájci frank referenciakamata 2,3% volt. Ehhez 2,7%-os kamatfelárat tettek hozzá, így jött ki a szerződésben megfogalmazott 5%-os ügyleti kamat. A kölcsönöknél a felek szerződésben megállapodnak, milyen időközönként vizsgálják meg a kamatszint változását, amit kamatperiódusnak neveznek. A következő kamatperiódusnál annak megfelelően változtatják az ügyleti kamat mértékét, amilyen mértékben a referenciakamat változott. Ha például a svájci frank referencia kamata 2,3%-ról 2,2%-ra csökkent, akkor az ügyleti kamat is 0,1%-kal, 5%-ról 4,9%-ra csökkent.

A számszaki példa jól mutatja, hogy a referenciakamatnak mindenki számára elérhetőnek kell lenni, amit a hitelpiaci törvény is előír.

A bankok a svájci frank referenciakamatát – törvényi előírás ellenére – nem tették közzé. Így a referenciakamat értéke csak 0% kamattal vehető figyelembe. Azaz az ügyleti kamat már a második kamatperiódus elején a kamatfelár összegére, 2,7%-ra csökkent. (Különös módon az élet is hasonló helyzetet alakított ki, hiszen a CHF referencia kamata 2008. decemberétől már 0% körüli szintre esett, és maradt is. A pénzintézeteknek alig lehet vesztesége.)

A pénzintézetek azonban az egyoldalú szerződésmódosítás címén az ügyleti kamatot mintegy 8-9%-os szintre emelték. Mint azt előbb bemutattuk, tulajdonképpen a kamatfelár módosítása történt meg mintegy 300-330%-kal. Már sok száz szerződést elemeztem végig, de még nem találkoztam olyannal, ahol a kamatfelárra bázisértéket határoztak volna meg. Így a kamatemelés törvénytelen, sőt mértéke és az ügyfél kiszolgáltatottsága miatt egyértelműen uzsorakamat!

Összefoglalva pénzügyileg és jogilag a szerződésmódosítások és a kamatok vonatkozásában a helyzet tiszta, a Kúriának csak a jogot kell alkalmazni.

Árfolyamrés, homokszem a porviharban.

Ha az árfolyamrés nem szerepelt a THM számításban, és a pénzintézet ezt nem írta meg a szerződésben, a szerződés elvileg semmisnek tekinthető. A Kúria azonban egy ilyen irányú kereset során a szerződést érvényben tartotta. Az árfolyamrésnek tehát csak összegszerűségében lehet jelentősége. Mint tudjuk a vételi és eladási árfolyamot csak 2010- ig lehetett alkalmazni.

Egy átlagosan 2007. közepén megkötött, 7,5 millió forint átlagos kölcsönösszeg esetén az árfolyamrés összege még a 40 ezer forint nagyságrendet sem éri el, ami a visszafizetendő összeg 0,1-0,2% nagyságrendjét képviseli. Tehát hiú reményt keltünk az emberekben, hogy az árfolyamrés döntésével kiemelkedő fordulat jöhet.

Ügyfelek tájékoztatása

Számomra nem kérdés, hogy nem csak az ügyfelek, hanem a hatóságok sem képesek a deviza alapú szerződések „gazdasági következményeit” átlátni. Ha az állami vezetők, bírák, – akik a kérdést eldöntik – nem képesek a valós helyzetet feltárni, hogyan feltételezzük a lakosságtól, hogy pénzügyi felkészültsége elegendő a gazdasági helyzet következményeinek áttekintésére?

Ha egyszer megkértük az Európai Unió bíróságának állásfoglalását, akkor alkalmazzuk az irányelvét is! A deviza átváltási- és kamatárfolyama tehát csak indexálásnak, egy előre megadott értékhez való viszonyításnak tekinthető. A TANÁCS 1993. április 5-i 93/ 13/EGK IRÁNYELVE a fogyasztókkal kötött szerződésekben alkalmazott tisztességtelen feltételekről utolsó bekezdése egyértelműen megfogalmazza, nem tisztességtelen az indexálás alkalmazása, „az árváltoztatási módszerről egyértelmű leírás áll rendelkezésre.” Már sok száz szerződést átnéztem, de még nem láttam olyan pénzintézeti anyagot, amelyben lett volna indexálási leírás. Mindezek alapján is kimondható, hogy így a deviza alapú szerződések tisztességtelenek.

Tekintettel arra, hogy az Európai Bíróság, a Kúria és a Polgári törvénykönyv 239. § (1) is azt mondja, hogy ha a szerződés a tisztességtelen rész kiemelésével teljesíthető, akkor részleges semmiség alkalmazható, azaz a szerződés devizarész elhagyásával életben tartható, forintszerződésnek tekinthető.

Milyen forintkamatokat alkalmazzunk

Mint tudjuk, a devizában számolt kölcsönszerződések idején a forint kamatok magasabbak voltak a devizakamatoknál. Visszaszámolva és tekintetbe véve az aktuális forint kamatokat egy forint alapú szerződés esetén 2013. végéig alapkamat+2% kamattal számolva a kölcsönfelvevő csaknem annyit fizetett volna be a pénzintézetnek, mint a devizakölcsön esetén. A fentiek alapján kimondhatók, hogy a szerződések forintosíthatók. A pénzintézetek idézőjeles hátránya az lenne, hogy a törvénytelenül megemelt kamatok bevételéről le kellene mondaniuk. A számítás pedig egyszerűen átvezethető, csak a devizaszorzót el kell hagyni és a kamatot a mindenkori aktuális forintkamat alapján kellene alkalmazni.

A Bankszövetség 2013. októberében meghallgatta a civileket, ahol ezt a javaslatot előterjesztettem. Kérésükre koncepciómat részletes számításokkal is alátámasztottam, majd azt a Kormány részére is elküldtem.

A jogállami és az Európai Uniós irányelveknek megfelelő megoldás rendelkezésre áll, csak alkalmazni kell.

Makkos Albert

közgazdász

Figyelem! A Nemzeti Civil Kontroll egy határokon átívelő széles körű baráti közösség és nem „deviza”- hiteles érdekvédelmi szervezet!

Ennek ellenére arra törekszünk, hogy azok a hírek, vélemények, károsulti gondolatok, valamint jogászi, ügyvédi és pénzügyi szakértői vélemények, dokumentumok, bírósági ítéletek melyek a „fősodratú” médiában nem kapnak publikációs felületet, politikai és gazdasági nézetektől függetlenül nálunk megjelenjenek. Ezáltal is elősegítve a károsultak szélesebb információszerzésének lehetőségét.

A Nemzeti Civil Kontroll szerkesztősége a devizakárosultak részére nem ad, és soha nem is adott jogi tanácsokat, utasításokat és nem végez jogi képviseletet sem. Az oldalainkon fellelhető dokumentumok, olvasói gondolatok, ügyvédi, szakértői vélemények kizárólag azok szerzőjének véleményét tükrözik, melyet a szerkesztőségünkhöz a szerzők közlés céljából eljuttattak, illetve az internetes portálokon, vagy közösségi média felületeken bárki számára hozzáférhető forrásból származnak, melyeket oldalainkon másodközlésként megjelentetünk. Ezen dokumentumok és információk hasznosságát, vagy valóságtartalmát nem áll módunkban ellenőrizni. Természetesen ezek a dokumentumok, írások, illetve gondolatok szabadon felhasználhatóak, de a Nemzeti Civil Kontroll kizár minden felelősséget a felhasználásukból eredő esetleges károkért. Konkrét jogi probléma esetén kérjük, hogy forduljon ügyvédhez. FELHASZNÁLÁSI FELTÉTELEK, COOKIE HASZNÁLAT, GDPR-ADATVÉDELEM